Robo-Advisor revolutionieren die Finanzbranche und verändern das Robo-Advisor-Marketing grundlegend.

Diese digitalen Finanzberater gewinnen rasant an Beliebtheit und stellen traditionelle Anlagestrategien auf den Kopf.

Wir bei Emplibot beobachten diesen Trend genau und analysieren seine Auswirkungen auf das Finanzmarketing.

Wie funktionieren Robo-Advisor?

Robo-Advisor revolutionieren die Finanzbranche mit ihrer innovativen Herangehensweise an Vermögensverwaltung und Anlageberatung. Diese digitalen Plattformen nutzen fortschrittliche Technologien, um Anlegern maßgeschneiderte Finanzlösungen zu bieten.

Die Arbeitsweise von Robo-Advisors

Wenn du einen Robo-Advisor nutzt, startest du in der Regel mit einem detaillierten Fragebogen. Du gibst Informationen zu deinen finanziellen Zielen, deiner Risikobereitschaft und deinem Anlagehorizont ein. Basierend auf diesen Daten erstellt der Algorithmus ein individuelles Anlageportfolio für dich.

Robo-Advisor setzen häufig auf kostengünstige ETFs (Exchange Traded Funds), um eine breite Streuung zu erreichen. Sie überwachen dein Portfolio rund um die Uhr und nehmen bei Bedarf automatisch Anpassungen vor. Dies geschieht ohne emotionale Einflüsse, die bei menschlichen Beratern eine Rolle spielen können.

Kosten und Zugänglichkeit

Ein großer Vorteil von Robo-Advisors liegt in ihrer Kosteneffizienz. Eine Analyse von Scope Ratings von über 140 von insgesamt 641 Portfolios fand keine Performanceunterschiede im Vergleich zu traditionellen Investments.

Robo-Advisor machen professionelle Vermögensverwaltung für eine breitere Zielgruppe zugänglich. Viele Plattformen ermöglichen es dir, schon mit kleinen Beträgen (oft ab 100 Euro) zu starten. Das macht sie besonders attraktiv für junge Anleger und Einsteiger.

Grenzen der Robo-Beratung

Trotz ihrer Vorteile haben Robo-Advisor auch Limitationen. Sie können komplexe finanzielle Situationen oder emotionale Faktoren nicht immer vollständig erfassen. Für sehr vermögende Kunden oder bei speziellen Steuerfragen ist oft weiterhin persönliche Beratung sinnvoll.

Zudem fehlt Robo-Advisors die menschliche Note. Sie können keine persönliche Beziehung zu dir aufbauen oder dich in Krisenzeiten beruhigen. Das kann dazu führen, dass Anleger in volatilen Marktphasen vorschnell aussteigen.

Technologie im Hintergrund

Robo-Advisor nutzen fortschrittliche Technologien wie künstliche Intelligenz und maschinelles Lernen. Diese Algorithmen analysieren große Datenmengen, um Markttrends zu erkennen und optimale Anlageentscheidungen zu treffen.

Die kontinuierliche Weiterentwicklung dieser Technologien (insbesondere im Bereich der KI) verspricht in Zukunft noch präzisere und individuellere Anlagestrategien.

Auswirkungen auf das Finanzmarketing

Der Aufstieg der Robo-Advisor verändert das Finanzmarketing grundlegend. Traditionelle Finanzdienstleister müssen ihre Marketingstrategien anpassen, um mit den digitalen Newcomern Schritt zu halten.

Gleichzeitig eröffnen sich neue Möglichkeiten für datengetriebenes Marketing. Robo-Advisor sammeln wertvolle Informationen über das Anlageverhalten ihrer Nutzer, die für gezielte Marketingkampagnen genutzt werden können.

Die Zukunft des Finanzmarketings wird stark von der weiteren Entwicklung und Akzeptanz von Robo-Advisors geprägt sein. Im nächsten Abschnitt werfen wir einen Blick auf die aktuellen Trends in diesem dynamischen Markt.

Wie entwickelt sich der Robo-Advisor-Markt?

Der Robo-Advisor-Markt erlebt derzeit ein explosives Wachstum. Diese Zahlen verdeutlichen: Robo-Advisor sind längst kein Nischenprodukt mehr, sondern etablieren sich als feste Größe in der Finanzbranche.

Nutzerzahlen steigen rasant

Besonders beeindruckend ist die Entwicklung bei den Nutzerzahlen. Bis 2027 sollen weltweit rund 547 Millionen Menschen Robo-Advisor nutzen. Das bedeutet eine Verdopplung der Nutzerbasis in nur wenigen Jahren. Dieser Trend spiegelt das wachsende Vertrauen der Anleger in automatisierte Finanzlösungen wider.

Technologische Innovationen als Wachstumstreiber

Ein wichtiger Treiber für dieses Wachstum sind die ständigen Innovationen im Robo-Advisor-Bereich. Viele Anbieter integrieren inzwischen fortschrittliche KI-Technologien, um noch präzisere Anlageentscheidungen zu treffen. Einige Plattformen nutzen sogar Natural Language Processing, um die Kommunikation mit den Nutzern zu verbessern.

Hybride Modelle gewinnen an Bedeutung

Ein weiterer spannender Trend sind hybride Modelle. Hier kombinieren Anbieter die Vorteile von Robo-Advisors mit menschlicher Expertise. Du kannst also die Effizienz der automatisierten Anlage nutzen, hast aber bei Bedarf auch Zugang zu einem persönlichen Berater. Diese Mischung spricht besonders Anleger an, die sich mehr Unterstützung wünschen.

Zielgruppen im Wandel

Interessanterweise verändert sich auch die Zielgruppe der Robo-Advisor. Während anfangs vor allem junge, technikaffine Anleger angesprochen wurden, entdecken nun auch ältere Generationen die Vorteile der digitalen Vermögensverwaltung.

Frauen als wachsende Zielgruppe

Gleichzeitig rücken Frauen als Zielgruppe stärker in den Fokus. Studien belegen, dass Frauen oft risikobewusster investieren und langfristige Strategien bevorzugen – Eigenschaften, die perfekt zur Arbeitsweise von Robo-Advisors passen. Einige Anbieter (wie Ellevest in den USA) haben bereits spezielle Plattformen für weibliche Investoren entwickelt.

Herausforderungen für traditionelle Finanzdienstleister

Der rasante Aufstieg der Robo-Advisor stellt traditionelle Finanzdienstleister vor große Herausforderungen. Sie müssen ihre Geschäftsmodelle und Marketingstrategien anpassen, um mit den digitalen Newcomern Schritt zu halten. Gleichzeitig eröffnen sich neue Möglichkeiten für datengetriebenes Marketing, da Robo-Advisor wertvolle Informationen über das Anlageverhalten ihrer Nutzer sammeln.

Die dynamische Entwicklung des Robo-Advisor-Marktes wirft wichtige Fragen für das Finanzmarketing auf. Wie können Unternehmen diese Technologie nutzen, um Kunden besser zu erreichen und zu binden? Welche Herausforderungen ergeben sich bei der Vermarktung automatisierter Finanzlösungen? Im nächsten Abschnitt werfen wir einen genaueren Blick auf diese spannenden Fragen.

Wie revolutionieren Robo-Advisor das Finanzmarketing?

Robo-Advisor stellen das Finanzmarketing vor völlig neue Herausforderungen und Chancen. Diese innovativen Technologien erfordern ein grundlegendes Umdenken in der Marketingstrategie von Finanzdienstleistern.

Personalisierung auf neuem Niveau

Robo-Advisor ermöglichen eine bisher unerreichte Personalisierung im Finanzmarketing. Sie analysieren das individuelle Anlageverhalten jedes Nutzers und erstellen maßgeschneiderte Profile. Diese Daten sind für zielgerichtetes Marketing von unschätzbarem Wert.

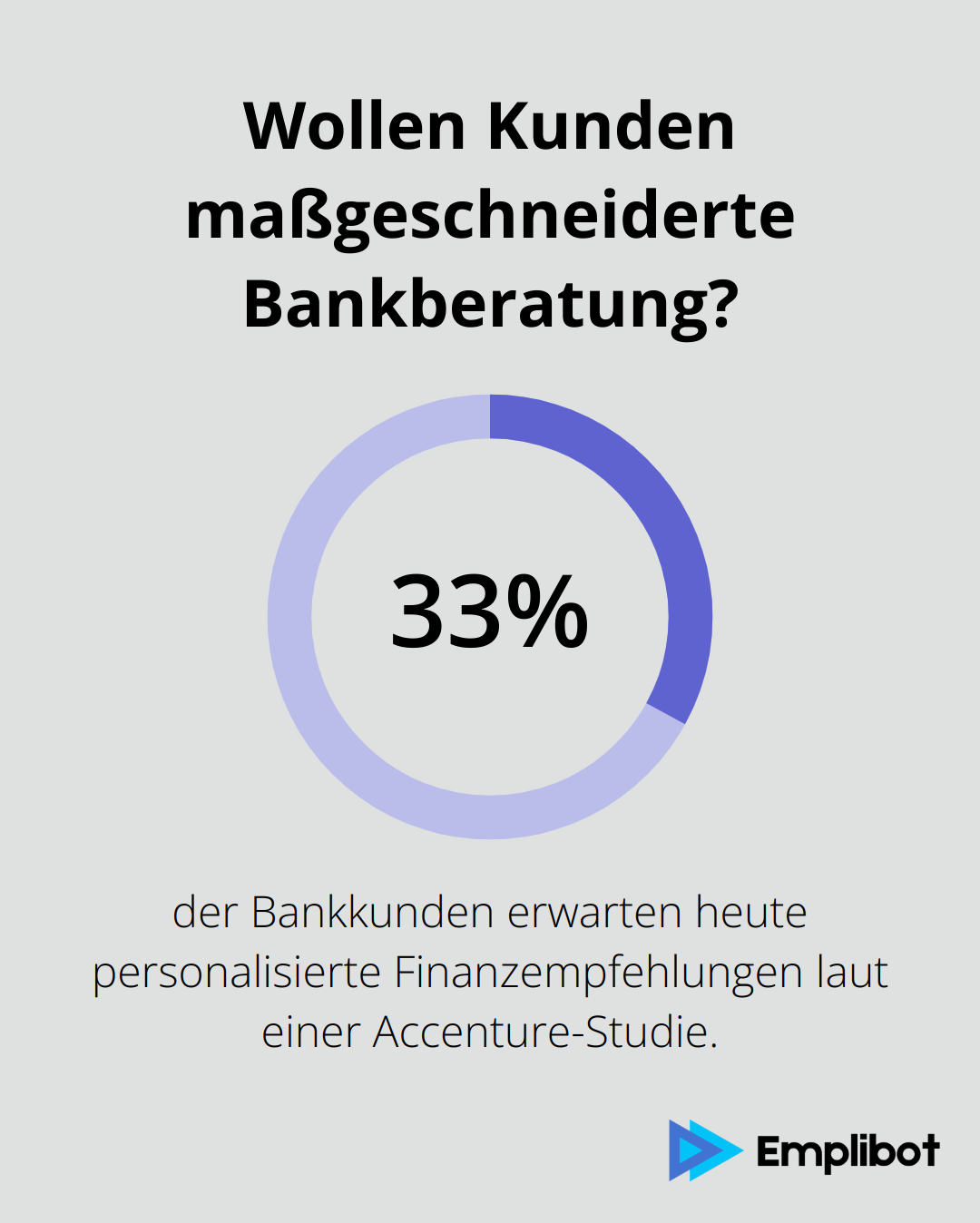

Eine Accenture-Studie zeigt: 33% der Bankkunden erwarten heute personalisierte Finanzempfehlungen. Robo-Advisor können genau das liefern. Marketingexperten müssen lernen, diese Daten effektiv zu nutzen, ohne dabei die Privatsphäre der Kunden zu verletzen (eine Gratwanderung, die besonderes Fingerspitzengefühl erfordert).

Vertrauensaufbau als zentrale Herausforderung

Trotz wachsender Akzeptanz bleibt der Aufbau von Vertrauen eine Kernaufgabe im Robo-Advisor-Marketing. Viele Anleger stehen automatisierten Finanzlösungen noch skeptisch gegenüber. Transparenz muss daher in den Mittelpunkt der Marketingbemühungen rücken.

Erfolgreiche Plattformen setzen auf umfassende Bildungsinhalte. Sie erklären ihre Anlagestrategien detailliert und machen ihre Algorithmen so transparent wie möglich. Diese Offenheit zahlt sich aus: Einige Anbieter konnten ihre Nutzerbasis innerhalb eines Jahres mehr als verdoppeln.

Content-Marketing im Wandel

Das Content-Marketing für Robo-Advisor erfordert einen völlig neuen Ansatz. Statt allgemeiner Finanzratgeber sind jetzt datengetriebene, hochrelevante Inhalte gefragt. Basierend auf individuellen Anlageprofilen können maßgeschneiderte Artikel und Videos ausgespielt werden.

Ein Beispiel verdeutlicht diesen Ansatz: Ein 30-jähriger Nutzer mit hoher Risikobereitschaft erhält keinen generischen Beitrag über Altersvorsorge, sondern einen Artikel über innovative ETF-Strategien für langfristigen Vermögensaufbau. Diese Relevanz steigert die Conversion-Raten erheblich (oft um 50% oder mehr).

Integration von Mensch und Maschine

Trotz aller Digitalisierung darf das persönliche Element im Finanzmarketing nicht vernachlässigt werden. Hybride Modelle, die Robo-Advice mit menschlicher Beratung kombinieren, gewinnen zunehmend an Bedeutung. Das Marketing muss beide Kanäle nahtlos integrieren.

Einige US-Banken zeigen bereits, wie’s geht: Sie verbinden algorithmische Anlagestrategien mit Zugang zu menschlichen Beratern. Das Ergebnis sind beeindruckende Wachstumsraten beim verwalteten Vermögen.

Datengetriebene Marketingstrategien

Der Robo-Advisor-Boom erfordert einen verstärkten Fokus auf datengetriebene Marketingstrategien. Die gesammelten Nutzerdaten ermöglichen präzise Zielgruppenansprache und personalisierte Kampagnen. Marketingexperten müssen lernen, diese Daten effektiv zu nutzen und gleichzeitig strenge Datenschutzrichtlinien einzuhalten.

Omnichannel-Ansatz unerlässlich

Ein erfolgreicher Marketingmix für Robo-Advisor umfasst verschiedene Kanäle. Neben digitalen Touchpoints (Website, Social Media, E-Mail) spielen auch traditionelle Medien weiterhin eine Rolle. Die nahtlose Integration aller Kanäle zu einer konsistenten Customer Journey ist entscheidend.

Fazit

Robo-Advisor revolutionieren das Finanzmarketing mit nie dagewesener Personalisierung und Effizienz. Sie demokratisieren den Zugang zu professioneller Finanzberatung und sprechen zunehmend diverse Zielgruppen an. Für Finanzinstitute bedeutet dies eine unumgängliche Anpassung ihrer Marketingstrategien mit Fokus auf datengetriebene, hochrelevante Inhalte.

Die Zukunft des Robo-Advisor Marketings liegt in hybriden Modellen, die Algorithmen mit menschlicher Empathie verbinden. Vertrauensaufbau durch Transparenz und Bildung wird zum entscheidenden Erfolgsfaktor. Marketingexperten müssen lernen, diese Symbiose überzeugend zu kommunizieren und dabei die Balance zwischen Personalisierung und Datenschutz zu wahren.

Die Herausforderungen im Robo-Advisor Marketing sind groß, aber die Chancen noch größer. Mit den richtigen Strategien können Finanzinstitute vom Boom profitieren und ihre Kunden besser erreichen. Wenn du selbst automatisierte Content-Erstellung für deinen Finanzblog suchst, wirf einen Blick auf Emplibot – das Tool für SEO-optimierte Artikel (inklusive Keyword-Recherche und interner Verlinkung).